Περίληψη

Συνεργατικές λύσεις με γενναίες παραχωρήσεις (κούρεμα δανείων). Αυτό είναι ένα χρήσιμο εργαλείο στην προσπάθεια εξυγίανσης των δανειακών χαρτοφυλακίων των τραπεζών. Τα πιστωτικά ιδρύματα όμως, επαναπαυμένα και παγιδευμένα στο νομικά κατοχυρωμένο δικαίωμά τους να πλειστηριάζουν την προσωπική περιουσία των δανειοληπτών, απέτυχαν να αναπτύξουν αυτό το εργαλείο. Μπορεί άραγε η Πολιτεία, νομιμοποιείται να παρέμβει; Ναι, δημιουργώντας τις προϋποθέσεις για αποτελεσματική συνεργασία πιστωτικών ιδρυμάτων και δανειοληπτών, προς όφελος και των δύο. Με νομοθετικές πρωτοβουλίες που θα περιορίζουν τα δικαιώματα των τραπεζών επί του πλειστηριασμού περιουσιακών στοιχείων του δανειολήπτη πέραν των ήδη υποθηκευμένων εμπράγματων εξασφαλίσεων.

- Η παγίδα της συμμόρφωσης, τα οφέλη της συνεργασίας

Οι φυλές των «κόκκινων» δανειοληπτών είναι δύο: εκείνοι που δεν εξυπηρετούν τα δάνεια τους επειδή δεν μπορούν -ουκ αν λάβεις παρά του μη έχοντος, διαβεβαίωνε ο Μένιππος- κι εκείνοι που, ενώ μπορούν, δεν τα εξυπηρετούν. Οι δεύτεροι αποκαλούνται στρατηγικοί κακοπληρωτές (ΣΚ). Αυτοί κρατούν το κλειδί της λύσης των κόκκινων δανείων. Αν δούμε κάποια πρόοδο στα κόκκινα δάνεια, αυτή θα προέλθει από τη συμμόρφωση ή τη συνεργασία των στρατηγικών κακοπληρωτών.

Μέχρι στιγμής, κόμματα και φορείς εκπονούν προτάσεις για τα «κόκκινα» δάνεια εξορκίζοντας τους ΣΚ. «Η λύση για τα κόκκινα δάνεια δεν θα πρέπει να ευνοεί, να επιβραβεύει τους ΣΚ», είναι η κυρίαρχη ηθική ιδέα. Απορρίπτονται έτσι εξαρχής οι συνεργατικές λύσεις. Διότι η συνεργασία προϋποθέτει κάποιας μορφής συμβιβασμό, παραχωρήσεις των τραπεζών προς τους ΣΚ. Και οι παραχωρήσεις, ναι, μπορεί να εκληφθούν ως κάποιας μορφής «επιβράβευση». Και για να μη συμβεί αυτό, προτάσσεται ως μονόδρομος η λογική της «συμμόρφωσης» έναντι της «συνεργασίας».

Να κατανοήσουμε και το δίκιο του στρατηγικού κακοπληρωτή.

Η συμμόρφωση –οποιαδήποτε συμμόρφωση- επιβάλλεται δια κυρώσεων τύπου πλειστηριασμών. Η απειλή πλειστηριασμού είναι χρήσιμο εργαλείο, στο βαθμό που κινητοποιεί τους δανειολήπτες να ανταποκριθούν στις δανειακές υποχρεώσεις τους. Δυστυχώς, Πολιτεία και κοινωνία έχουν καθυστερήσει, απέτυχαν να δημιουργήσουν ένα λειτουργικό και κοινωνικά αποδεκτό πλαίσιο πλειστηριασμών. Έτσι και αλλιώς, βέβαια, πρόκειται για εργαλείο που θα 'πρεπε να χρησιμοποιηθεί με φειδώ. Μαζικοί πλειστηριασμοί θα επιτείνουν τα κοινωνικά προβλήματα και θα πιέσουν περαιτέρω τις τιμές της αγοράς ακινήτων, επιδεινώνοντας τα προβλήματα των τραπεζών που έχουν στα χαρτοφυλάκια τους τεράστιο απόθεμα κόκκινων δανείων με εμπράγματες εξασφαλίσεις από ακίνητα.

Επιπλέον, οι πλειστηριασμοί έχουν σοβαρά μειονεκτήματα: χρονοβόρες διαδικασίες, διαδικαστικά έξοδα, η πώληση των ακινήτων γίνεται «αναγκαστικά», υπό χρονική πίεση, σε τιμές αρκετά χαμηλότερες της αγοραίας αξίας. Πρόκειται, δηλαδή, για διαδικασία που καταστρέφει αξίες, τόσο για το δανειολήπτη όσο και για την τράπεζα.

Σε ένα τόσο σύνθετο και κρίσιμο ζήτημα, όπως τα κόκκινα δάνεια και κατ’ επέκταση η λειτουργία του τραπεζικού συστήματος, θα έπρεπε να επεξεργαζόμαστε λύσεις ευέλικτες, ανοιχτόμυαλες, αποτελεσματικές και να θεωρούμε διαθέσιμα όλα τα εργαλεία. Και τις μεθόδους συνεργασίας δανειοληπτών και χρηματοπιστωτικού συστήματος, που σήμερα απορρίπτουμε a priori.

Η ελληνική πολιτεία διαδραμάτισε κρίσιμο ρυθμιστικό ρόλο και στο παρελθόν. Ο νόμος Κατσέλη, οι ηλεκτρονικοί πλειστηριασμοί, ο εξωδικαστικός συμβιβασμός, το θεσμικό πλαίσιο για τη δευτερογενή αγορά δανείων είναι νομοθετικές και θεσμικές παρεμβάσεις της πολιτείας που δημιουργούν συμπληρωματικά εργαλεία για την αντιμετώπιση του προβλήματος των «κόκκινων» δανείων.

Με τον ίδιο τρόπο, η πολιτεία μπορεί να συνδράμει και σήμερα στη δημιουργία νομικού πλαισίου που θα προωθήσει τις συνεργατικές λύσεις.

Κι επειδή δεν υπάρχει συνεργασία χωρίς αμοιβαία κατανόηση, χρειάζεται να αναγνωρίσουμε τα «δίκια» των δύο πλευρών. Το δίκιο του δανειστή είναι δεδομένο. Αυτό που δεν είναι ευνόητο και χρειάζεται να κατανοήσουμε -ακούγεται αιρετικό- είναι το δίκιο του στρατηγικού κακοπληρωτή!

- Έχει κι ο στρατηγικός κακοπληρωτής το δίκιο του!

Εξαιρουμένων των καταναλωτικών, έχουμε περίπου 800.000 «κόκκινα» στεγαστικά και επιχειρηματικά δάνεια, συνολικής αξίας περί τα 90 δισ. €. Το μεγάλο πλήθος (98%) είναι δάνεια «λιανικής» (κάτω των 500.000€), συνολικής αξίας περίπου 45 δισ.€. Είναι δάνεια της μεσαίας τάξης, οι δανειολήπτες δεν είναι πλούσιοι και πολλοί εξ αυτών χαρακτηρίζονται στρατηγικοί κακοπληρωτές.

Η κατηγοριοποίηση των δανειοληπτών σε ΣΚ προκύπτει από τα εισοδήματα, κυρίως, όμως από την περιουσιακή τους κατάσταση: διαθέτουν ακίνητα, των οποίων η εμπορική αξία –ακόμα και μετά από πτώση τιμών 40-50%- υπερβαίνει το ύψος της οφειλής.

Η πλειονότητα όμως δεν ανήκει στην στερεοτυπική εκδοχή του στρατηγικού κακοπληρωτή που κολυμπάει στα ευρώ αλλά δεν πληρώνει τα δάνειά του. Είναι άνθρωποι της μεσαίας τάξης και της διπλανής πόρτας, με αγωνίες και ανασφάλειες, κι έχοντας ήδη χάσει αρκετά. Δεν είναι απατεώνες, δεν είναι όμως ούτε άγιοι ή ήρωες, διατεθειμένοι να χρηματοδοτούν μια χαμένη υπόθεση υποθηκεύοντας το μέλλον των παιδιών τους.

Ναι, είναι χαμένη υπόθεση το ακίνητο που αξίζει σήμερα 80.000€ και αντιστοιχεί σε στεγαστικό δάνειο ύψους 200.000€. Και είναι απολύτως εύλογη η επιλογή του δανειολήπτη να χάσει τα χρήματα που έδωσε ως ίδια συμμετοχή στην αγορά, κι εκείνα που κατέβαλλε για την αποπληρωμή των δόσεων τα πρώτα χρόνια, τα έξοδα που έκανε για τις μεταβιβάσεις κ.λπ. αντί να συνεχίσει την οικονομική αιμορραγία. Που προτιμά, όταν έρθει η ώρα να παραδώσει το ακίνητο και να τελειώνει. Δεν τελειώνει, όμως! Σύμφωνα με το ισχύον δίκαιο, η τράπεζα μπορεί να κατασχέσει κι άλλα ακίνητα μέχρις εξοφλήσεως της οφειλής. Ακριβώς γι΄αυτό η τράπεζα είναι πολύ φειδωλή στους διακανονισμούς. Αξιολογώντας το Ε9 του δανειολήπτη προσδοκά και απαιτεί την εξόφληση του συνόλου της οφειλής, κατατάσσοντας το δανειολήπτη στους ΣΚ.

Νομιμοποιείται μετά από πόλεμο μια τράπεζα να κατάσχει όλη την περιουσία του δανειολήπτη;

Ο δανειολήπτης του παραδείγματος δεν είναι στρατηγικός αλλά ορθολογικός κακοπληρωτής. Γνωρίζει ότι είναι νομικά εκτεθειμένος, θεωρεί ωστόσο πως το νομικό σύστημα τον παγίδευσε.

Είναι εύλογο και δίκαιο, εφόσον δύναται ο δανειολήπτης, να πληρώνει για τις λανθασμένες επιλογές του. Όμως ο τρόπος επιμερισμού του κόστους ενός λανθασμένου δανείου δεν είναι μονοσήμαντος.

Στην άλλη όχθη του Ατλαντικού, στην πρωτεύουσα του καπιταλισμού τα ρίσκα μοιράζονται πιο δίκαια. Ο δανειολήπτης επιστρέφει το ακίνητο στην τράπεζα και παύει να έχει άλλες υποχρεώσεις. Πληρώνει το λάθος του. Αν το λάθος είναι τόσο μεγάλο, που η αξία του ακινήτου δεν καλύπτει το υπόλοιπο του δανείου, τότε αναλαμβάνει μέρος της ζημιάς και το πιστωτικό ίδρυμα.

Στην ελληνική πραγματικότητα η ένταση της κρίσης δημιούργησε ζημιές, το μέγεθος των οποίων υπερβαίνει κατά πολύ την προσωπική ευθύνη του μέσου δανειολήπτη και καθιστά άδικο τον κανόνα επιμερισμού ζημιών του νομικού μας συστήματος.

Είναι εξίσου χαμένη υπόθεση για έναν δανειολήπτη επαγγελματικού ή μικρού επιχειρηματικού δανείου να εξυπηρετεί ο ίδιος ή οι τριτεγγυητές το δάνειο μιας επιχείρησης που απέτυχε. Ο ίδιος χάνει τους κόπους, τη δουλειά του, το αρχικό κεφάλαιο και το ακίνητο που υποθήκευσε, όταν έλαβε το επιχειρηματικό δάνειο. Όμως, επειδή το υποθηκευμένο ακίνητο έχει χάσει τη μισή αξία του, δεν καλύπτει πια την απαίτηση της τράπεζας. Και η τράπεζα, που κατά τη σύναψη του επιχειρηματικού δανείου διασφάλισε την προσωπική εγγύηση του δανειολήπτη, απαιτεί το σύνολο της οφειλής, εφόσον δικαιούται εκ του νόμου να ρευστοποιήσει την προσωπική περιουσία του ΣΚ δανειολήπτη.

Όμως, πολλοί επιχειρηματίες απέτυχαν όχι επειδή έκαναν λάθη ή κακούς υπολογισμούς αλλά επειδή διαλύθηκε η οικονομία. Πολλοί επιχειρηματίες, υπολόγισαν σωστά τον ανταγωνισμό όταν ξεκίνησαν. Εργάστηκαν και κατέκτησαν μερίδιο της αγοράς, η οποία, όμως, μίκρυνε πολύ όταν η χώρα έχασε πάνω απ΄το 1/4 του ΑΕΠ. 27% του ΑΕΠ χάνει μια χώρα σε πόλεμο. Νομιμοποιείται, άραγε, μετά από πόλεμο μια τράπεζα να κατάσχει όλη την περιουσία του δανειολήπτη λόγω προσωπικών εγγυήσεων;

Προλαβαίνω την ένσταση ότι μεταξύ των ΣΚ υπάρχουν και πολλοί τυπικοί κακοπληρωτές και επιχειρηματίες της αρπαχτής. Όμως οι κανόνες της πολιτείας και οι λύσεις που υιοθετούμε στα μείζονα βασίζονται στο τεκμήριο της αθωότητας. Ο νόμος Κατσέλη στόχευε στην προστασία των αδύναμων δανειοληπτών, προστατεύτηκαν όμως και οι απατεώνες και όσοι κρύβουν εισοδήματα.

Εξάλλου αυτό το ουσιαστικό πρόβλημα, ότι όποιος κρύβει τα εισοδήματα του δεν πληρώνει φόρους, ούτε εισφορές ούτε δάνεια, είναι φορολογικό και διοικητικό και δεν λύνεται αφήνοντας απροστάτευτους τους αδύναμους και εκτεθειμένες τις τράπεζες.

- Οι τράπεζες εγκλωβίστηκαν

Όταν η αξία της υποθήκης υποχωρεί και το δάνειο δεν εξυπηρετείται, η τράπεζα αναλαμβάνει προβλέψεις για το «κόκκινο» στεγαστικό, τουλάχιστον για τη διαφορά μεταξύ αξίας ακινήτου και ύψους ανεξόφλητης οφειλής. Η τράπεζα, δηλαδή, και εγγράφει μεγάλη ζημιά σα «να κούρεψε» το δάνειο και εξακολουθεί να έχει στα βιβλία της ένα μη εξυπηρετούμενο δάνειο.

Αν η τράπεζα «κούρευε» την οφειλή, καθιστώντας για τον δανειολήπτη εύλογο και συμφέροντα το συμβιβασμό, θα διευκόλυνε τη συνεργασία και, τελικά, θα έβγαινε κερδισμένη: θα είχε μεν τη ζημιά του «κουρέματος» αλλά δεν θα είχε «κόκκινο» το δάνειο στα βιβλία της.

Οι τράπεζες ανακάλυψαν πως ο συμβιβασμός με τους δανειολήπτες είναι ο βέλτιστος τρόπος.

Οι τράπεζες απέφυγαν αυτήν τη λύση εξαιτίας δύο, κυρίως, λόγων: του φόβου εξάπλωσης των «κόκκινων» δανείων και της αδράνειας. Επαναπαύτηκαν στο θεσμικό πλαίσιο που τους επέτρεπε, θεωρητικά και δυνητικά, να διεκδικήσουν επιπλέον εμπράγματες εξασφαλίσεις. Και παγιδεύτηκαν από τα δικαιώματα τους πάνω στην προσωπική περιουσία των δανειοληπτών και των συνεγγυητών αυτών. Επιπροσθέτως, καθώς δεν υπήρχε χρονική πίεση, ούτε κάποιος διατεθειμένος να αναλάβει την ευθύνη μιας τολμηρής επίλυσης του προβλήματος, οι επαναπαυμένες τράπεζες περίμεναν την ανάπτυξη που θα αμβλύνει το πρόβλημα, την άνοδο στις τιμές των ακινήτων, την ημέρα που οι πλειστηριασμοί θα διενεργούνται ήρεμα και χωρίς αντιδράσεις…

Η χαλαρή αναμονή τέλειωσε το καλοκαίρι του 2016. Έκτοτε, ολοένα και πιο εντατικά διακινούνται από τις τράπεζες ιδέες για δραστικές διευκολύνσεις προς τους δανειολήπτες. Τι άλλαξε; Ο χρόνος τελείωσε! Ο επόπτης του τραπεζικού συστήματος, ο SSM έθεσε χρονικά περιθώρια για τη δραστική μείωση των κόκκινων δανείων. Και ακριβώς τότε οι τράπεζες ανακάλυψαν πως ο συμβιβασμός με τους δανειολήπτες είναι ο βέλτιστος, ο οικονομικότερος τρόπος.

Μία μελέτη εδώ που εκπόνησε η Blackrock για λογαριασμό της Τράπεζας της Ελλάδος σχετικά με τα κόκκινα δάνεια είναι σε μερικά σημεία αποκαλυπτική του εγκλωβισμού, της αυτοπαγίδευσης των τραπεζών.

Επαγγελματικά – Μικρές Επιχειρήσεις Σελ.82

Collateral Summary:

The LFR confirmed that the majority of SBP loans was secured across a broad array of collateral types, including commercial real estate, residential real estate, land, inventory and receivables. In addition, 231 borrowers in the sample (91%) provided a personal guarantee to the Banks. This is in line with findings from AQR due-diligence meetings where the Banks stated that a significantly percentage of SBP loans had personal recourse to the SBP business owner. Banks have also stated during due diligence meetings that the threat of enforcement of personal guarantees is used in borrower negotiations to achieve forced or voluntary pre-notations of additional real estate collateral.

Μικρομεσαίες επιχειρήσεις - SME’s σελ. 147

The LFR confirmed that the majority of SME loans were collateralised, with 62% of facilities secured by real estate/land and with a total of 81% of facilities secured by some type of tangible collateral. In addition, for 239 loans (84%), shareholders provided a personal or corporate guarantee. Banks have stated during due diligence meetings that the threat of enforcement of personal guarantees is used in borrower negotiations to achieve forced or voluntary pre-notations of additional real estate collateral.

Portfolio Management Summary σελ.146

Banks have, in general, been engaged in significant restructuring and rescheduling activity (47% of loan file sample), mostly in the form of a grace periods, rescheduled repayment terms, or facility restructurings (e.g., conversion of a working capital facility into a term loan with extended maturity). Furthermore, 24% of loans have undergone more than 1 restructuring (as found by BlackRock/EY). The Banks have sought additional collateral for 59% of loans, demonstrating a strong focus on this practice.

Όπως διαπιστώνετε, σε όλες τις κατηγορίες των επιχειρηματικών δανείων οι τράπεζες εστίασαν τη στρατηγική τους στην εξασφάλιση περισσότερων εγγυήσεων για δάνεια που -αλίμονο! - παραμένουν κόκκινα. Ασχολήθηκαν με την αύξηση των εμπράγματων εξασφαλίσεων μέσω των προσωπικών εγγυήσεων αλλά στο «δια ταύτα», αδράνεια και τέλμα. Πλειστηριασμοί δε γίνονται, οι ΣΚ δεν συνεργάζονται, τα κόκκινα δάνεια διαρκώς αυξάνονται, το τραπεζικό σύστημα συνεχίζει να υπολειτουργεί.

- Η παρέμβαση της Πολιτείας

Η πολιτεία μπορεί να συνεισφέρει στην ανάπτυξη συνεργατικών λύσεων. Παραθέτω ενδεικτικά μερικές ιδέες.

Α) Στεγαστικά: Αλλαγή νομικού πλαισίου (αναδρομικά) για τα υφιστάμενα στεγαστικά δάνεια, ώστε τα δικαιώματα της τράπεζας να περιορίζονται μόνον επί των ακινήτων, για τα οποία έχει ήδη εγγραφεί προσημείωση στα πλαίσια της εκταμίευσης του δανείου. Όπως στις ΗΠΑ…

Β) Επιχειρηματικά: Κατάργηση των προσωπικών εγγυήσεων των δανειοληπτών και των τριτεγγυητών για τα υφιστάμενα επιχειρηματικά δάνεια.

Τόσο για το (Α) όσο και για το (Β) θα μπορούσαν να μπουν περιορισμοί στο ύψος της οφειλής, στο χρόνο εκταμίευσης των δανείων και στο διάστημα μη εξυπηρέτησης του δανείου, ώστε οι ευνοϊκές ρυθμίσεις i) να ισχύσουν μόνο για τα δάνεια της κρίσης και ii) να μην αποτελέσουν κίνητρο για στάση πληρωμών εκ μέρους δανειοληπτών στο μέλλον.

Γ) Φορολογικά κίνητρα προς τις τράπεζες που θα ευνοούν τους συμβιβασμούς με τους δανειολήπτες. Πρόσφατα π.χ. (Μάρτιος 2017) ψηφίστηκε νόμος που προσφέρει ευνοϊκή φορολογική μεταχείριση στις τράπεζες για τις ζημιές που υφίστανται από διαγραφές δανείων/απαιτήσεων. Κατά τη γνώμη μου, αυτό το ευνοϊκό πλαίσιο θα έπρεπε να ισχύει μόνο για τις διαγραφές που είναι αποτέλεσμα συμβιβασμού (κουρέματος δανείου) μεταξύ τράπεζας και δανειολήπτη.

Η νομοθετική ρύθμιση θέτει ένα πλαίσιο διαφάνειας και ισοτιμίας.

Προσωπικά δεν διατηρώ επιφυλάξεις για το δικαίωμα της Πολιτείας στη συγκεκριμένη συγκυρία να περιορίσει τα δικαιώματα των τραπεζών. Η Πολιτεία στήριξε την κεφαλαιακή επάρκεια των τραπεζών με συνεχείς ενέσεις κεφαλαίων και η οικονομία έχει υποστεί καθίζηση πρωτόγνωρη για περίοδο ειρήνης.

Ουσιαστικά δε, ο περιορισμός της κατάσχεσης και του πλειστηριασμού μόνον επί του ακινήτου που έχει χρηματοδοτηθεί από το στεγαστικό δάνειο, ανοίγει το δρόμο για μαζικό κούρεμα των δανείων στα όρια της εμπορικής αξίας του ακινήτου (110-120%) στον δρόμο που χάραξε η Ισλανδία Κόκκινα» στεγαστικά: Το παράδειγμα της Ισλανδίας.

(Στην Ισλανδία, προσφέρθηκε για συγκεκριμένο χρονικό διάστημα ελάφρυνση χρέους με τα ίδια ακριβώς χαρακτηριστικά για όλους τους επιλέξιμους δανειολήπτες στεγαστικών δανείων. Εφόσον το ύψος του «κόκκινου» δανείου υπερέβαινε την τρέχουσα εμπορική αξία του ακινήτου, η αξία του δανείου μειωνόταν στο 110% της εμπορικής. Αυτή ήταν η συνταγή της Ισλανδίας. Γρήγορη, διαφανής, ισότιμη και λειτουργική, με ξεκάθαρη στόχευση: να αντιμετωπιστεί το γεγονός ότι πάρα πολλοί δανειολήπτες δεν είχαν κίνητρο αποπληρωμής του στεγαστικού λόγω αρνητικής καθαρής αξίας των ακινήτων. Στην περίπτωση της Ισλανδίας το πρόβλημα δημιουργήθηκε στα δάνεια σε σκληρό νόμισμα –τα περισσότερα- λόγω μεγάλης υποτίμησης της ισλανδικής κορόνας. Στη χώρα μας το πρόβλημα δημιουργήθηκε από την απώλεια του ¼ του ΑΕΠ και την επακόλουθη κατάρρευση των τιμών των ακινήτων.)

Σύμφωνα με τη στατιστική ανάλυση της Blackrock, πρωταρχικός λόγος καθυστέρησης αποπληρωμής των στεγαστικών δανείων στην Ελλάδα είναι η αρνητική καθαρή αξία των ακινήτων και δευτερευόντως άλλοι παράγοντες όπως π.χ. η ανεργία. Μειώνοντας το χρέος πλησίον της εμπορικής αξίας του ακινήτου, αυτόματα ο δανειολήπτης αποκτά κίνητρο να εξυπηρετεί το δάνειό του. Μεγάλο ποσοστό των «κόκκινων» στεγαστικών δανείων θα μπορούσε να «πρασινίσει» με μια τέτοια στρατηγική. Κι αυτό θα αποτελέσει μεγάλη πρόοδο με αμοιβαία οφέλη για τα πιστωτικά ιδρύματα (εξυγίανση του χαρτοφυλακίου), τους δανειολήπτες (κούρεμα στο δάνειο), την οικονομία (λειτουργικότερο τραπεζικό σύστημα), την κοινωνία.

Η νομοθετική ρύθμιση υπερέχει των λύσεων που θα μπορούσαν να δρομολογήσουν οι τράπεζες μέσω διμερών διαπραγματεύσεων με κάθε δανειολήπτη ξεχωριστά, διότι θέτει ένα πλαίσιο διαφάνειας και ισοτιμίας. Αυτό θα αποτρέψει δύο θεμελιώδη εμπόδια, που θα καθυστερήσουν και θα ακυρώσουν πολλούς διακανονισμούς: την καχυποψία των πολιτών προς τις τράπεζες και την προσδοκία μιας καλύτερης ρύθμισης στο μέλλον.

Η νομοθετική ρύθμιση έχει ένα επιπλέον πλεονέκτημα: δεν ενθαρρύνει την επανάληψη συμπεριφορών αθέτησης υποχρεώσεων στο μέλλον. Καθώς αποτελεί έκτακτο μέτρο διαχείρισης μιας ανεπανάληπτης οικονομικής κρίσης, δεν καλλιεργεί προσδοκίες επανάληψης.

Οποιαδήποτε παρέμβαση της πολιτείας στο ιδιωτικό χρέος, για να λειτουργήσει και να υπηρετεί την κοινωνική ειρήνη, πρέπει να έχει την αποδοχή της κοινωνίας και των συνεπών δανειοληπτών. Στην περίπτωση (Α) η νομοθετική ρύθμιση δεν αποτελεί αδιανόητο χαριστικό μέτρο. Πρόκειται για τη μετάβαση (προσωρινή λόγω έκτακτων συνθηκών) από το ευρωπαϊκό τραπεζικό δίκαιο στο αμερικανικό. Υπό αυτό το πρίσμα δεν μπορεί να θεωρηθεί επιβράβευση των μπαταχτσήδων.

Όσα αναλυτικότερα ειπώθηκαν για το μέτρο (Α) ισχύουν εξίσου και για το μέτρο (Β) που αφορά στα επαγγελματικά και τα μικρά επιχειρηματικά δάνεια. Η κατάργηση των προσωπικών εγγυήσεων θα επαναπροσδιορίσει το εφικτό και το εύλογο των απαιτήσεων των τραπεζών. Και θα δημιουργήσει γόνιμο έδαφος για συμβιβασμούς που θα οδηγήσουν -μετά από κούρεμα- στη συνεργασία των ΣΚ και το πρασίνισμα μέρους των επαγγελματικών και επιχειρηματικών δανείων.

- Γιατί η πώληση δανείων λιανικής σε funds δεν είναι λύση

Η πώληση δανείων λιανικής σε εξειδικευμένα funds αποτελεί μεν διαχειριστική επιλογή για τις τράπεζες, για να αντιμετωπίσουν τον τεράστιο όγκο «κόκκινων» δανείων λιανικής, αλλά δεν λύνει τα ουσιαστικά προβλήματα που αντιμετωπίζει το χρηματοπιστωτικό σύστημα: έλλειψη εμπιστοσύνης και κεφαλαιακής επάρκειας. Η πώληση δεν θα συμβάλλει στη βελτίωση της κεφαλαιακής επάρκειας των τραπεζών. Οι τιμές πώλησης των δανείων στα funds θα είναι τέτοιες, που θα υποχρεώσουν τις τράπεζες σε ζημιές επιδεινώνοντας περαιτέρω την κεφαλαιακή τους επάρκεια.

Οι τράπεζες έχουν στα χαρτοφυλάκιά τους δυο ειδών «κόκκινα» δάνεια:

Α) Δάνεια με εξασφαλίσεις (π.χ. στεγαστικά). Γι' αυτά οι τράπεζες έχουν αναλάβει προβλέψεις για μελλοντικές ζημιές μόνο για ένα ποσοστό της οφειλής- το υπόλοιπο θεωρείται διασφαλισμένο από την αξία της υποθήκης. Είναι όμως κοινός τόπος, και αναμενόμενο συνυπολογίζοντας το country risk, πως τα Funds προσφέρουν τιμές αγοράς των εν λόγω δανείων πολύ χαμηλότερες από την εμπορική αξία των εμπράγματων εξασφαλίσεων. Με την πώλησή τους οι τράπεζες θα εγγράψουν πολύ υψηλότερες ζημιές από τις προβλέψεις που ανέλαβαν, με συνέπεια νέες ζημιές στους ισολογισμούς και επιδείνωση της κεφαλαιακής επάρκειας των τραπεζών. Αυτό το μοντέλο διαχείρισης λειτουργεί σε άλλες χώρες, επειδή είτε η έκπτωση στην τιμή αγοράς από τα Funds είναι μικρότερη είτε το φαινόμενο των «κόκκινων» δανείων δεν έχει τόσο μεγάλη έκταση στα χαρτοφυλάκια των τραπεζών, οπότε οι προκαλούμενη ζημία δεν είναι ζωτικής σημασίας για την κεφαλαιακή τους επάρκεια.

Β) Δάνεια χωρίς εξασφαλίσεις (π.χ. καταναλωτικά). Γι' αυτά οι τράπεζες ανέλαβαν προβλέψεις έως και στο 100% της οφειλής. Θεωρητικά, ό,τι εισπράξουν από ενδεχόμενη πώλησή τους σε Funds θα είναι κέρδος. Και πράγματι, αυτό κάνουν. Ακούγεται μάλιστα πως κάποιες ετοιμάζονται να πουλήσουν πακέτα καταναλωτικών δανείων στο 2-3% της ονομαστικής οφειλής. Όμως, και πάλι, μια τέτοια διαχείριση δε συνιστά λύση για τα ουσιαστικά προβλήματα που αντιμετωπίζει το τραπεζικό σύστημα.

Η πώληση δεν θα συμβάλλει στη βελτίωση της κεφαλαιακής επάρκειας των τραπεζών.

Το δανειακό χαρτοφυλάκιο μιας τράπεζας αποτιμάται σε συνάρτηση με κάποιους δείκτες. Οι κυριότεροι είναι το ύψος των «κόκκινων» δανείων (δείκτης με αρνητικό πρόσημο), το ύψος των προβλέψεων (δείκτης με θετικό πρόσημο) και των εξασφαλίσεων του δανειακού χαρτοφυλακίου (θετικό) και το ύψος των εποπτικών κεφαλαίων (θετικό). Όταν αναζητούμε λύσεις για τα «κόκκινα«» δάνεια, εννοούμε λύσεις που μειώνουν το ύψος τους, χωρίς να επιφέρουν δυσανάλογη επιβάρυνση στους θετικούς δείκτες.

Οι ελληνικές τράπεζες έχουν σήμερα περίπου 105-110 δισ. «κόκκινα» δάνεια (μη εξυπηρετούμενα ανοίγματα) και έχουν αναλάβει ~55 δισ. προβλέψεις. Θα μπορούσαν εύκολα να τα μειώσουν στο μισό με μαζικές διαγραφές που θα αντιστοιχούν στο ισόποσο των προβλέψεων. Αυτό όμως δεν θα έλυνε κανένα πρόβλημα, διότι ο δείκτης υγείας του εναπομείναντος χαρτοφυλακίου θα επιδεινωθεί δραματικά ελλείψει προβλέψεων. Στο παράδειγμα οι τράπεζες θα έμεναν με 55 δισ. € «κόκκινα» δάνεια και μηδέν προβλέψεις. Και στη συνέχεια, θα αναλάμβαναν πολλά δισ. νέων προβλέψεων, δηλαδή νέες ζημιές, νέα επιδείνωση κεφαλαιακής επάρκειας.

Με τον ίδιο τρόπο, η πώληση καταναλωτικών δανείων στο 2-3% αποφέρει πολύ μικρό ταμειακό όφελος ενώ προκαλεί μεγάλη ζημιά στους δείκτες υγείας του δανειακού χαρτοφυλακίου.

Αν σήμερα οι ελληνικές τράπεζες πωλούν τα «κόκκινα» καταναλωτικά με τέτοιους όρους είναι διότι αυτός είναι ο πιο βολικός τρόπος να ανταποκριθούν στους εποπτικούς στόχους περιορισμού του ύψους των «κόκκινων» δανείων, αναβάλλοντας τα δύσκολα για αργότερα.

Παράρτημα

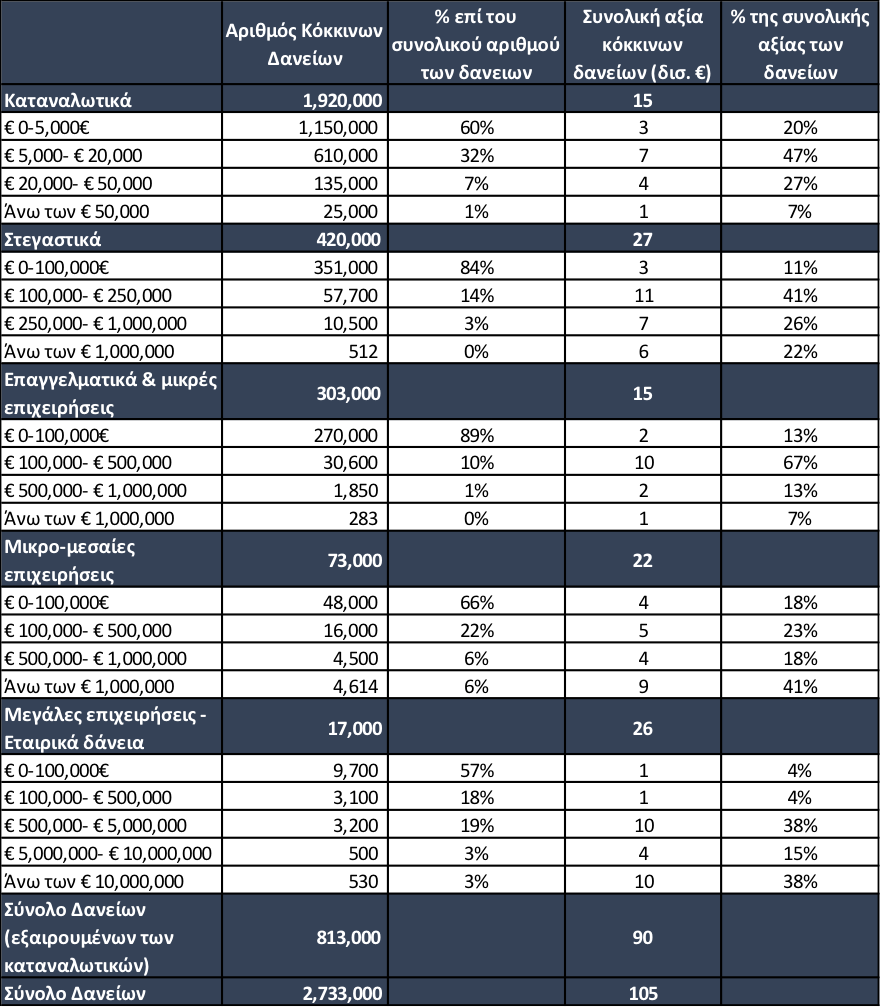

Α. Η χαρτογράφηση των κόκκινων δανείων

Στον πίνακα που ακολουθεί παραθέτω μια ταξινόμηση των «κόκκινων» δανείων ανά κατηγορία και ποσά. Τα στοιχεία είναι του 2016, δεν αποδίδουν με απόλυτη ακρίβεια τη σημερινή εικόνα, συμβάλλουν όμως στην κατανόηση της έκτασης του προβλήματος και των επιμέρους διαφορών ανά κατηγορία.

Υπάρχουν 10.000 επιχειρηματικά «κόκκινα» δάνεια άνω του ενός εκατομμυρίου Ευρώ συνολικής αξίας 40 δισ.€. Αυτά θα μπορούσαν να χαρακτηριστούν ως wholesale και απαιτούν εξειδικευμένη tailor-made διαχείριση, διαφορετική από τα δάνεια λιανικής.

Τα δάνεια λιανικής –εξαιρουμένων των καταναλωτικών- είναι 800.000, ύψους μέχρι 500.000€ και συνολικής αξίας 44 δισ.€. Αποτελούν πολύ σημαντικό τμήμα των «κόκκινων» δανείων, κι εδώ συνωστίζεται η συντριπτική πλειονότητα των «κόκκινων» δανειοληπτών.

Β. Ορισμοί

Προβλέψεις: Οι τράπεζες είναι υποχρεωμένες κάθε χρόνο να αναλαμβάνουν προβλέψεις για πιθανές μελλοντικές απώλειες από δάνεια που δεν θα αποπληρωθούν. Ο προβλέψεις λαμβάνονται ως ποσοστό της αξίας των μη εξυπηρετούμενων δανείων. Όσο περισσότερα τα «κόκκινα» δάνεια, τόσο περισσότερες οι πιθανές ζημιές στο μέλλον, τόσο μεγαλύτερη η ανάγκη προβλέψεων.

Εξασφαλίσεις:

Αν ένα «κόκκινο» δάνειο συνοδεύεται από εμπράγματη εξασφάλιση (υποθήκη/προσημείωση ακινήτου), τότε οι απαραίτητες προβλέψεις της τράπεζας είναι λιγότερες, καθώς ένα μέρος του δανείου είναι εξασφαλισμένο από τη ρευστοποίηση της υποθήκης.

Διαγραφές:

Η τράπεζα προχωρά σε διαγραφή δανείων που αξιολογεί ως τελεσίδικα χαμένα. Όταν διαγράφει ένα δάνειο, παύει να εμφανίζεται στον ισολογισμό της ως απαίτηση. Πρακτικά αυτό σημαίνει πως με τις διαγραφές οι τράπεζες μειώνουν τα «κόκκινα» δάνεια που εμφανίζονται στον ισολογισμό τους, βελτιώνουν δηλαδή τους σχετικούς δείκτες. Όταν η τράπεζα προχωρά σε διαγραφή δανείου, είναι υποχρεωμένη να αναγνωρίσει ως ζημιά το 100% του ανεξόφλητου υπολοίπου. Αν έχει ήδη αναλάβει προβλέψεις σε ποσοστό του δανείου, τότε η ζημία της τράπεζας περιορίζεται στη διαφορά μεταξύ ανεξόφλητου υπολοίπου και του ύψους των προβλέψεων. Αυτή η ζημιά μειώνει τα εποπτικά κεφάλαια της τράπεζας, επιδεινώνοντας αναλόγως την κεφαλαιακή επάρκειά της.

* Ο Πίνακας που συνοδεύει το κείμενο, είναι: Rene Magritte (1898- 1967) La Clairvoyance